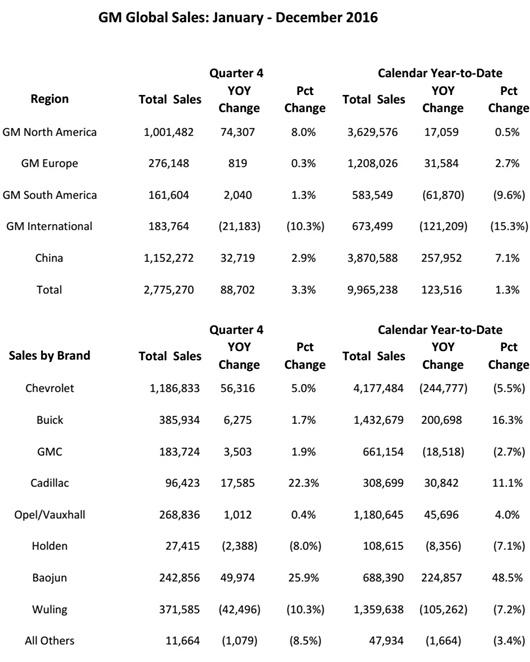

截至目前,大众、丰田和通用的全球销量俱已发布。大众汽车全球年销量1,031.2万辆,同比增长3.8%;丰田全球微增0.2%,达到1017.5万辆,略逊于大众。通用在全球售出996.5万辆,次于大众和丰田。不过单一指标之间的比拼难免有失公允,现今通用和丰田已公布财报,只待大众,届时三家之间真正的较量才算结果落定。

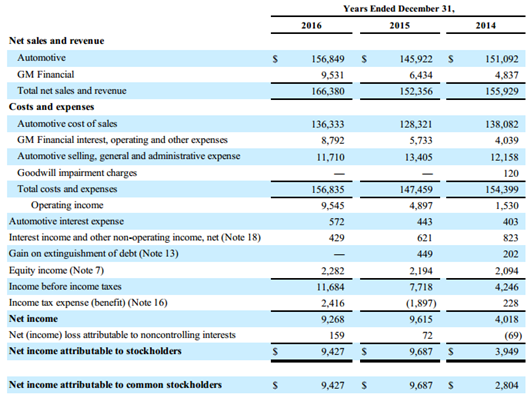

2016年,通用汽车净营业收入(Net Sales and Revenue)创下1,663.80亿美元,2015年为1,523.56亿美元,同比增长9.2%。其中汽车业务净营收为1,568.49亿美元,较之2015年的1,459.22亿美元同比上涨7.5%。

归于普通股东的净利润(Net income attributable to common stockholders)方面,去年通用汽车从96.87亿美元同比下滑2.7%至94.27亿美元。净利润率为5.7%,而2015年净利润率为6.4%,降低了0.7个百分点。稀释后每股净收益为6.00美元,去年同期为5.91美元。

去年“点火开关门”等特殊项目仅支出2亿美元,与之形成强烈对比的是,2015年因此支出14亿美元。但2015年该公司在欧洲获得40亿美元递延税收收益。这部分资金抵消了前年“点火开关门”的开支及其他费用,为净利润增添了15亿美元,造成对比基数更高一些。

按照非公认会计原则(Non-GAAP)计算,通用去年经调整后的息税前利润(EBIT)为125.30亿美元,前年为108.14亿美元,同比攀升15.9%。利润率为7.5%,与前面7.1%的利润率相比提升了0.4个百分点。

北美欧洲两极分化

在息税前利润层面,通用各区域中只有北美业务(GMNA,美国为该区域主力军)、通用国际运营部(GMIO,主要依靠中国)两大地区实现盈利,而欧洲(GME)要扭亏还需一段时日。

通用北美去年获得1,190.22亿美元营收,为通用汽车整体营收贡献71.5%的销售额,占据通用整个汽车业务的比重为75.9%。北美息税前利润达到120.47亿美元,占据总利润(125.30亿美元)的96.1%,占据汽车业务利润(116.31亿美元)的103.6%。北美地区贡献的EBIT已超过通用整个汽车业务总值,反映出欧洲等其他市场的萎靡,需要北美利润为其填坑。

不过2015年北美业务息税前利润占据通用总利润的比重更是高达102.0%,为汽车业务贡献110.4%的利润。将这两年数据进行对比分析后,我们可发现虽然北美业务依然是通用的主力,但影响力已略有下降。

在利润率方面,通用北美业务利润率为10.1%,较2015年降低了0.2个百分点,但仍旧维持在10%左右。通用汽车CFO Chuck Stevens曾表示,甚至在美国车市增长放停、竞争加剧之后,通用北美业务利润率仍然可保持在10%以上。

此前通用公布去年前三季度销量时,《汽车公社》曾对此进行了分析,认为皮卡和一系列高溢价新车的投放是该公司保守美国利润的关键。另外,高折扣对其在美小宗销量的提升起到了重要作用。通用财报显示,去年四个季度中,通用零售车折扣不断提升,到12月份已近5,000美元。其零售折扣占据平均交易价格比重大部分都在13%左右。与美国汽车行业折扣比重对比,通用有8个月份超过汽车行业。然而,高折扣却可损耗利润,这或削减了部分美国北美利润。

通用预测英国脱欧将在2017年继续影响欧洲市场,公司将逆风而行。为应对汽车售价压力,汽车研发和生产成本上行,该车企决定推出新车,抵消上述负面影响。近月通用在欧已推出雅特和Mokka X等改款车,2017年英速亚、Ampera E以及两款新跨界车预计将在该地区上市,提升竞争力。

在华赚得135亿元

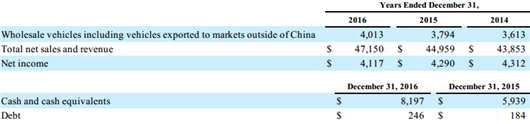

2016年如果将在华国产车出口销量计入在内,通用在华合资企业全年销量同比增长5.8%至401.3万辆。通用汽车在华合资企业净营业收入为471.5亿美元(按照最新汇率约合人民币3,239.1亿元),同比增长4.9%。

尽管和全球利润一样有所下跌,但282.8亿元人民币依然是非常大的体量。中国自主车企中,长城汽车以利润居高闻名,去年净利润大约105亿元。也就是说,通用在华业务净利润达到长城汽车同期的近三倍,通用和在华伙伴(上汽)瓜分了这部分利润。即便是通用所拿的135.5亿元,也仍然高于长城和大多数自主车企在国内市场赚取的利润。

作为一家美系车企,美国政策时刻影响着通用的收入状况。12月美联储加息后,美元升值,直接带来的后果则是其他货币的贬值。其实就在特朗普当选后人民币已经很快突破6.8,加息后人民币持续贬值,直奔6.95。这就意味着通用在华收益换算成美元后金额将被迫减少。从美国采购的零部件等材料的成本将进一步提升。此消彼长下汇率波动拖累通用在华合资企业的利润。